एटीएम(ATM) मधून पैसे काढण्याची सुविधा आणि ग्राहकांचे अधिकार याविषयी माहिती घेऊयात.

- अशा प्रकारच्या परिस्थितीत घाबरुन, गोंधळून न जाता बँकेमध्ये लेखी तक्रार करा, त्याची पोच घ्या.

- अशा प्रकारांना बँक जबाबदार असते, एका ठराविक वेळेत बँकेने त्याची दखल घेऊन तक्रार निकाली काढणे आवश्यक असते.

- जेव्हा कधी एटीएमचा व्यवहार रद्द होतो, तेव्हा ATM मधून ट्रान्झॅक्शन फेलची पावती मिळते. ही पावती तुमच्याकडे सुरक्षित ठेवा. कारण यामध्ये तुमच्या व्यवहाराचा रेफरन्स क्रमांक लिहलेला असतो. (त्या पावतीचा मोबाईल मध्ये फोटोही काढून ठेवावा).

- त्वरित तुमच्या खात्याचे स्टेटमेंट (Bank Account Statement) तपासा. जर तुमच्या खात्यातून पैसे वजा झाले असतील तर त्वरित तुमच्या बँकेशी संपर्क साधा.

- एटीएम मध्ये असणाऱ्या तक्रारपेटीमध्ये तुम्ही तक्रार दाखल करू शकता.

- बँकेशी संपर्क करणे आवश्यक आहे.

- जर तुम्ही बँकेच्या ब्रँचमध्ये नाही जाऊ शकत तर बँकेच्या अधिकृत वेबसाइटवर जा आणि त्याठिकाणी देण्यात आलेल्या कस्टमर केअरशी संपर्क करा. त्याठिकाणी तुम्ही तुमच्या ट्रान्झॅक्शनची माहिती देऊ शकता.

- तुम्ही या ट्रान्झॅक्शनविषयी बँकेला मेल देखील करू शकता आणि त्यांच्याकडे मदत मागू शकता किंवा पुढे दिलेल्या लिंकवरून Online complaint करा.

- तुम्हाला बँकेकडून 24 तासांच्या आतमध्ये संपर्क केला जाईल आणि तुमच्या खात्यातून वजा झालेले पैसे 7 वर्किंग डेजमध्ये तुमच्या खात्यामध्ये जमा केले जातील.

1 ऑटोमेटेड टेलर मशीन (ATM) म्हणजे काय?

उत्तर. एटीएम हे एक संगणकीकृत मशीन आहे जे बँकांच्या ग्राहकांना बँकेच्या शाखेला भेट न देता रोख रक्कम देण्यासाठी आणि इतर आर्थिक आणि गैर-आर्थिक व्यवहार करण्यासाठी त्यांच्या खात्यांमध्ये प्रवेश करण्याची सुविधा प्रदान करते.

● 2. व्हाईट लेबल एटीएम (WLAs) म्हणजे काय?

उत्तर. बँक नसलेल्या, मालकीच्या, चालवल्या जाणार्या एटीएमना WLA म्हणतात. नॉन-बँक एटीएम ऑपरेटर भारतीय रिझर्व्ह बँक (RBI) द्वारे पेमेंट आणि सेटलमेंट सिस्टम्स कायदा, 2007 अंतर्गत अधिकृत आहेत. अधिकृत WLA ऑपरेटरची यादी RBI च्या वेबसाइट, https://www.rbi.org.in/Scripts/PublicationsView.aspx?id=12043 या लिंकवर उपलब्ध आहे.

● 7. एटीएम/डब्ल्यूएलए वर व्यवहार करण्यासाठी पूर्व-आवश्यकता काय आहेत?

उत्तर. ATM/WLA वर व्यवहार करण्यासाठी, ग्राहकाकडे पारंपारिकपणे वैध कार्ड आणि वैयक्तिक ओळख क्रमांक (PIN) असणे आवश्यक आहे. आरबीआयने एटीएममधून कार्ड-लेस पैसे काढण्याची परवानगी दिली आहे.

● 8. वैयक्तिक ओळख क्रमांक (PIN) म्हणजे काय?

उत्तर. पिन हा अंकीय पासवर्ड आहे जो कार्ड जारी करताना बँकेद्वारे ग्राहकाला स्वतंत्रपणे मेल / हस्तांतरित केला जातो. बर्याच बँकांना ग्राहकांना पहिल्या वापरानंतर पिन बदलण्याची आवश्यकता असते. ग्राहकांनी बँक अधिकाऱ्यांसह कोणालाही पिन उघड करू नये. ग्राहकांनी ठराविक अंतराने पिन बदलला पाहिजे.

● 9. भारतातील बँकेने जारी केलेले कार्ड देशातील कोणत्याही ATM/WLA मध्ये वापरले जाऊ शकतात का?

उत्तर. होय, भारतातील बँकांनी जारी केलेले कार्ड देशातील कोणत्याही ATM/WLA मध्ये वापरले जाऊ शकतात.

● 10. ऑन-अस आणि ऑफ-ऑस व्यवहार म्हणजे काय?

उत्तर. कार्ड जारी करणार्या बँकेच्या एटीएममध्ये केलेल्या व्यवहाराला ऑन-यूज व्यवहार म्हणतात. इतर कोणत्याही एटीएममध्ये केलेल्या व्यवहाराला ऑफ-अस व्यवहार म्हणतात. उदाहरणार्थ, जर बँक A ने जारी केलेले कार्ड बँक A च्या ATM मध्ये वापरले असेल तर ते आमच्यावर व्यवहार आहे; जर कार्ड डब्ल्यूएलए किंवा इतर कोणत्याही बँकेच्या एटीएममध्ये वापरले असेल, तर व्यवहार बंद आहे.

● 11. ग्राहकांना एटीएममध्ये कोणतेही मोफत व्यवहार करण्याचा अधिकार आहे का?

उत्तर. होय, बँकेने आपल्या बचत बँक खातेधारकांना खालीलप्रमाणे एटीएममध्ये किमान मोफत व्यवहारांची ऑफर दिली पाहिजे:

बँकेच्या स्वत:च्या एटीएमवर (आमच्यावर व्यवहार) कोणत्याही ठिकाणी व्यवहार: बँकांनी त्यांच्या बचत बँक खातेधारकांना एका महिन्यात किमान पाच मोफत आर्थिक व्यवहारांची ऑफर दिली पाहिजे, एटीएमचे स्थान काहीही असो. कितीही नॉन-कॅश काढण्याचे व्यवहार मोफत दिले जातील.

मेट्रो स्थानांवर इतर कोणत्याही बँकांच्या एटीएम (आमच्या-बाहेरचे व्यवहार) व्यवहार: सहा मेट्रो स्थानांवर असलेल्या एटीएमच्या बाबतीत, उदा. बेंगळुरू, चेन्नई, हैदराबाद, कोलकाता, मुंबई आणि नवी दिल्ली, बँका त्यांच्या बचत बँक खातेधारकांना एका महिन्यात किमान तीन विनामूल्य व्यवहार (आर्थिक आणि गैर-आर्थिक व्यवहारांसह) ऑफर करतील.

मेट्रो नसलेल्या ठिकाणी इतर कोणत्याही बँकांच्या एटीएम (आमच्या-बाहेरचे व्यवहार) व्यवहार: वरीलप्रमाणे सहा मेट्रो स्थानांव्यतिरिक्त कोणत्याही ठिकाणी, बँकांनी त्यांच्या बचत बँक खातेधारकांना किमान पाच विनामूल्य व्यवहार (आर्थिक आणि आर्थिक समावेशासह) ऑफर केले पाहिजेत. एका महिन्यात इतर बँकांच्या एटीएममध्ये गैर-आर्थिक व्यवहार.

● 12. एटीएमवर बँक अधिक संख्येने मोफत व्यवहार देऊ शकते का?

उत्तर. RBI ने ATM मध्ये किमान मोफत व्यवहार अनिवार्य केले आहेत. बँका त्यांच्या ग्राहकांना अधिक संख्येने मोफत व्यवहार देऊ शकतात.

● 13. बेसिक सेव्हिंग बँक डिपॉझिट अकाउंट (BSBDA) ला देखील मोफत व्यवहारांचे वरील प्रिस्क्रिप्शन लागू आहे का?

उत्तर. वरील BSBDA ला लागू होत नाही कारण BSBDA मधून पैसे काढण्याची संख्या अशा खात्यांशी संबंधित अटींच्या अधीन आहे.

● 14. मोफत व्यवहारांतर्गत गणले जाणार नाही असे कोणतेही व्यवहार आहेत का?

उत्तर. इतर बँकेच्या एटीएममधील आर्थिक आणि गैर-आर्थिक व्यवहारांचा समावेश असलेल्या मोफत व्यवहारांची संख्या आहे. तथापि, स्वत:च्या बँकेच्या एटीएमवरील नॉन-कॅश विड्रॉल व्यवहार (जसे की शिल्लक चौकशी, चेक बुक विनंती, कर भरणे, निधी हस्तांतरण इ.) विनामूल्य एटीएम व्यवहारांच्या संख्येचा भाग असू शकत नाहीत. त्याचप्रमाणे, हार्डवेअर, सॉफ्टवेअर, संप्रेषण समस्यांसारख्या तांत्रिक कारणांमुळे अयशस्वी होणारे व्यवहार; एटीएममध्ये चलनी नोटांची उपलब्धता नसणे; आणि इतर नकार थेट / संपूर्णपणे बँक / सेवा प्रदात्याला लिहिण्यायोग्य; अवैध पिन / प्रमाणीकरण; इ., ग्राहकासाठी वैध एटीएम व्यवहार म्हणून गणले जाणार नाही. परिणामी, त्यावर कोणतेही शुल्क आकारले जाणार नाही.

● 15. एटीएम स्थान मेट्रो आहे की नॉन-मेट्रो आहे हे कसे कळेल?

उत्तर. एटीएम स्थापित करणार्या बँकांना प्रत्येक एटीएम स्थानावर स्पष्टपणे सूचित करण्यात आले आहे की एटीएम सक्षम करण्यासाठी योग्य माध्यमांचा वापर करून एटीएम 'मेट्रो' किंवा 'नॉन-मेट्रो' ठिकाणी आहे (एटीएम / स्टिकर / पोस्टरवर प्रदर्शित केलेला संदेश इ.) मोफत व्यवहारांच्या उपलब्धतेच्या संदर्भात ग्राहकाने एटीएमची स्थिती ओळखणे.

● 16. एटीएममधील व्यवहारांसाठी ग्राहकांकडून शुल्क आकारले जाते का?

उत्तर. होय, एटीएममधील व्यवहारांसाठी ग्राहकांकडून मोफत व्यवहारांच्या अनिवार्य संख्येपेक्षा जास्त शुल्क आकारले जाऊ शकते (वरील प्रश्न 11 च्या उत्तरात दर्शविल्याप्रमाणे). सध्या, हे शुल्क कमाल रु. पेक्षा जास्त असू शकत नाही. 20/- प्रति व्यवहार (अधिक लागू कर, असल्यास) त्याच्या/तिच्या बँकेद्वारे.

● 17. एटीएममध्ये क्रेडिट कार्ड वापरण्यासाठी आणि परदेशात असलेल्या एटीएममधून पैसे काढण्यासाठी आरबीआयने कोणते शुल्क निर्धारित केले आहे?

उत्तर. खालील प्रकारच्या रोख पैसे काढण्याच्या व्यवहारांसाठी सेवा शुल्क बँकांनी स्वतः ठरवले पाहिजे:

(a) क्रेडिट कार्ड वापरून रोख पैसे काढणे.

(b) परदेशात असलेल्या एटीएममधून पैसे काढणे.

● 18. ग्राहकाचे खाते डेबिट झाल्यावर एटीएम व्यवहार अयशस्वी झाल्यास त्याने कोणती पावले उचलावीत?

उत्तर. जरी बँकांनी असे व्यवहार स्वतःहून परत करावे असे वाटत असले तरी, कार्ड जारी करणार्या बँक किंवा एटीएम मालक बँकेकडे लवकरात लवकर तक्रार करणे नेहमीच चांगले असते.

● 19. तक्रार नोंदवण्यासाठी ग्राहकाला संपर्क क्रमांक कोठून मिळू शकतात?

उत्तर. बँका/डब्ल्यूएलए ऑपरेटरना एटीएम परिसरात संबंधित अधिकार्यांचे नाव आणि संपर्क क्रमांक/ टोल फ्री क्रमांक/ हेल्प डेस्क क्रमांक प्रदर्शित करणे आवश्यक आहे.

● 20. कार्ड जारी करणार्या बँकेने प्र. क्रमांक 18 अंतर्गत दर्शविलेल्या अयशस्वी ATM/WLA व्यवहारासाठी ग्राहकाच्या खात्यात पैसे जमा करण्यासाठी काही कालमर्यादा आहे का?

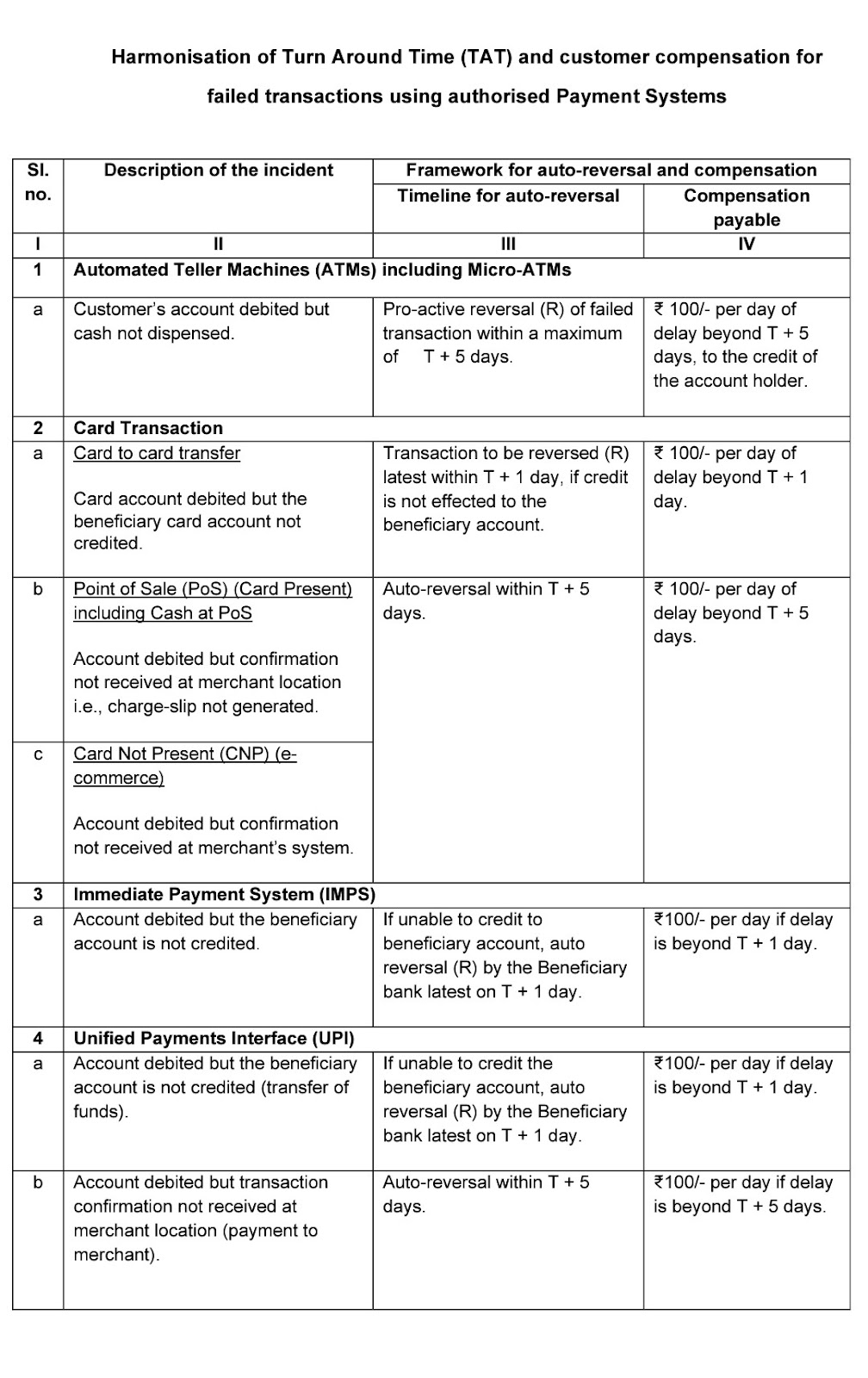

उत्तर. अयशस्वी ATM व्यवहाराच्या बाबतीत, बँकांना अयशस्वी व्यवहाराच्या तारखेपासून 5 कॅलेंडर दिवसांच्या आत ग्राहकाच्या खात्यात पुन्हा क्रेडिट करणे बंधनकारक आहे.

● 21. अयशस्वी व्यवहाराच्या दिवसांनंतरच्या विलंबासाठी ग्राहक भरपाईसाठी पात्र आहेत का?

उत्तर. होय, कार्ड जारी करणाऱ्या बँकेला रु.ची भरपाई द्यावी लागते. अयशस्वी ATM व्यवहाराच्या तारखेपासून 5 कॅलेंडर दिवसांपेक्षा अधिक ग्राहकाची रक्कम पुन्हा क्रेडिट करण्यात विलंब झाल्यास 100/- प्रतिदिन. ग्राहकाने कोणताही दावा न करता नुकसान भरपाई ग्राहकाच्या खात्यात जमा करावी लागेल.

● 22. जर बँकेने रिव्हर्सल आणि नुकसानभरपाई दिली नाही तर ग्राहकासाठी काय कारवाई केली जाईल?

● 23. एटीएम कार्डची वैधता कालबाह्य झाल्यावर किंवा अंतर्निहित खाते बंद झाल्यावर काय करावे?

उत्तर. कार्डची वैधता संपल्यानंतर किंवा अंतर्निहित खाते बंद केल्यावर, त्याची विल्हेवाट लावण्यापूर्वी चुंबकीय पट्टी/चिपद्वारे चार तुकडे करावेत.

● 24. ग्राहकाने त्याचे ATM/WLA व्यवहार सुरक्षित कसे ठेवावे?

उत्तर. एटीएम/डब्ल्यूएलए मधील त्यांचे व्यवहार सुरक्षित आणि सुरक्षित ठेवण्यासाठी ग्राहकांनी खालील काय करावे आणि काय करू नये याकडे लक्ष द्यावे:

- ग्राहकाने एटीएम/डब्ल्यूएलए व्यवहार पूर्ण गोपनीयतेने करावेत.

- एका वेळी फक्त एका कार्डधारकाने एटीएम/डब्ल्यूएलए किओस्कमध्ये प्रवेश केला पाहिजे.

- कार्डधारकाने त्याचे कार्ड कोणालाही देऊ नये.

- कार्डधारकाने कार्डवर पिन लिहू नये.

- कार्डधारकाने पिन कोणाशीही शेअर करू नये.

- एटीएममध्ये पिन टाकत असताना कार्डधारकाने कोणालाही तो पाहू देऊ नये.

- कार्डधारकाने कधीही सहज अंदाज लावता येईल असा पिन वापरू नये.

- कार्डधारकाने कधीही एटीएम/डब्ल्यूएलएमध्ये कार्ड सोडू नये.

- कार्डधारकाने एटीएम/डब्ल्यूएलए मधील व्यवहारांबाबत सूचना मिळण्यासाठी कार्ड जारी करणाऱ्या बँकेकडे त्याचा/तिचा मोबाईल क्रमांक नोंदवावा. खात्यातील कोणतेही अनधिकृत कार्ड व्यवहार, आढळल्यास, कार्ड जारी करणाऱ्या बँकेला त्वरित कळवावे.

- कार्ड धारकाने सावध असले पाहिजे आणि एटीएम/डब्ल्यूएलएशी कोणतेही अतिरिक्त उपकरण/संलग्न केले आहे का ते तपासावे. ग्राहकांचा डेटा फसव्या पद्धतीने कॅप्चर करण्यासाठी डिव्हाइस/एस ठेवल्या जाऊ शकतात; आढळल्यास, सुरक्षा रक्षक / बँक / WLA घटकास ताबडतोब कळवावे.

- कार्डधारकाने एटीएम/डब्ल्यूएलएच्या आसपासच्या लोकांच्या संशयास्पद हालचालींवर लक्ष ठेवले पाहिजे. त्याने/तिने अनोळखी व्यक्तींपासून सावध असले पाहिजे जे त्याला/तिला संभाषणात गुंतवण्याचा प्रयत्न करत आहेत किंवा एटीएम चालवण्यात मदत/मदत देऊ करतात.

- कार्डधारकाने हे लक्षात ठेवले पाहिजे की बँक अधिकारी कधीही टेलिफोन/ईमेलवर कार्ड तपशील किंवा पिन विचारत नाहीत. म्हणून, त्याने/तिने त्याच्या/तिच्या बँकेचे प्रतिनिधित्व करत असल्याचे दर्शविणाऱ्या कोणाच्याही अशा कोणत्याही संप्रेषणाला प्रतिसाद देऊ नये.

● 25. कार्ड हरवले/चोरी झाल्यास काय करावे?

उत्तर. कार्ड हरवल्याचे/चोरी झाल्याचे लक्षात येताच ग्राहकाने कार्ड जारी करणाऱ्या बँकेशी त्वरित संपर्क साधावा आणि बँकेला कार्ड ब्लॉक करण्याची विनंती करावी.

● 26. मॅग्नेटिक स्ट्राइप कार्ड आणि EMV चिप आणि पिन कार्ड्स काय आहेत?

उत्तर. मॅग्नेटिक स्ट्राइप कार्ड कार्डवरील चुंबकीय पट्टीवर कार्ड डेटा संग्रहित करते तर EMV चिप आणि पिन कार्डमधील डेटा चिपमध्ये संग्रहित केला जातो.

● 27. मॅग्नेटिक स्ट्राइप कार्ड किंवा EMV चिप आणि पिन कार्ड जारी करण्यासाठी बँकांना काय आदेश आहे?

उत्तर. बँकांना 31 डिसेंबर 2018 पूर्वी सर्व विद्यमान मॅग्नेटिक स्ट्राइप कार्डे ईएमव्ही चिप आणि पिन कार्डमध्ये रूपांतरित करण्याच्या सूचना देण्यात आल्या आहेत. जर कार्डधारकाने त्याचे मॅग्नेटिक स्ट्राइप कार्ड EMV चिप आणि पिन कार्डने बदलले नसेल, तर त्याने त्वरित बदली मिळवण्यासाठी त्याच्या/तिच्या बँक शाखेशी संपर्क साधा.

हे प्रश्न आणि उत्तरे फक्त माहिती आणि सामान्य मार्गदर्शनाच्या उद्देशाने भारतीय रिझर्व्ह बँकेने जारी केलेले आहेत. त्या आधारावर घेतलेल्या कृती आणि/किंवा निर्णयांसाठी बँक जबाबदार राहणार नाही. स्पष्टीकरण किंवा अर्थ लावण्यासाठी, वेळोवेळी जारी केलेल्या अधिसूचनांद्वारे मार्गदर्शन केले जाऊ शकते.

टिप्पण्या

टिप्पणी पोस्ट करा